صندوق ETF قراردادهای آتی بیت کوین چیست

در چند روز گذشته خبر موافقت کمیسیون بورس و اوراق بهادار ایالات متحده (SEC) با عرضه سهام اولین صندوق قابل معامله (ETF) قراردادهای آتی بیت کوین در بورس نیویورک (NYSE) نقل محافل مختلف ارز دیجیتال بود. بازار ارزهای دیجیتال به استقبال این خبر رفت و قیمت بیت کوین طی هفته گذشته رشد قابل توجهی از خود نشان داد و هماکنون در آستانه گذر از بالاترین قیمت تاریخی خود قرار دارد. در ادامه این مطلب ابتدا توضیحی مختصری خواهیم داد که بیت کوین چیست و سپس با صندوقهای سرمایهگذاری قابل معامله قراردادهای آتی بیت کوین بیشتر آشنا میشویم.

بیت کوین چیست؟

به گزارش سایت میهن بلاکچین، ایده بیت کوین در ابتدا توسط فرد یا افرادی با نام مستعار ساتوشی ناکاموتو (Satoshi Nakamoto) در سال ۲۰۰۸ مطرح شد. او در مقالهای، اصول ایجاد یک سیستم پول الکترونیکی فرد به فرد را شرح داد و چندی بعد نمونه عملی آن را ایجاد کرد. در این سیستم ساده در عین حال پیچیده که برگرفته از اصول علم رمزنگاری، شبکه، برنامه نویسی و اقتصاد است، هدف غایی ایجاد سیستم پولی غیرمتمرکز و بی نیاز از اعتماد افراد به دولتها و بانکهای مرکزی است. ناکاموتو در پیغام ابتدایی خود در شبکه بیت کوین، با اشاره به جلد روزنامه تایمز که خبر از کمک دوباره دولت به بانکها برای جلوگیری از ورشکستگی میداد، شمشیر را آشکارا علیه نهادهای سنتی مالی کشید. ایده اولیه بیت کوین آشکارا متاثر از ایدههای جوامع سایفر پانک (Cypherpunk) است که به آزادی بشر از کنترل دولتی اعتقاد داشتند.

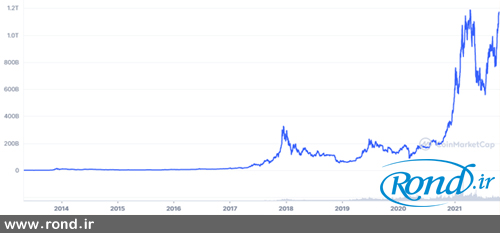

با وجود موارد اشاره شده، طی دوازده سالی که از پیدایش این پدیده میگذرد، بیت کوین دستخوش تغییرات فراوانی شده است. گاهی تلقی عمومی از آن ابزاری برای پرداخت بوده است، برههای آن را ابزاری برای ذخیره ارزش و طلای دیجیتال دانستهاند. زمانی وسیلهای برای سفتهبازی و کسب سود بوده و زمانی هم نیز بزرگترین کلاهبرداری مالی بشر و بیارزش خوانده شده است. با این وجود نمیتوان کتمان کرد که ارزش بازار بیت کوین به قدری بزرگ شده است که نتوان آن را نادیده گرفت. درنمودار زیر، ارزش بازار بیت کوین را در گذر زمان مشاهده میکنید. مارکت کپ ۱.۱۷ تریلیون دلار فعلی بیت کوین، حدود یک دهم ارزش بازار طلا در سطح جهان است و فاصله اندکی با ارزش بازار نقره دارد.

صندوق سرمایهگذاری قابل معامله (ETF) چیست؟

این نوع از صندوقها، صندوقهایی هستند که ارزش خود را از یک یا گروهی از داراییها میگیرند که بر روی آن سرمایهگذاری میکنند. سرمایهگذاران میتوانند با خرید سهام این صندوقها خود را به شکل غیرمستقیم در معرض داراییهای آن صندوق قرار دهند. این نوع سرمایهگذاری غیرمستقیم مزایای زیادی به همراه دارد؛ اما شاید مهمترین آنها، همان ویژگی درگیری غیرمستقیم با دارایی مبنا باشد. دیگر لازم نیست سرمایهگذار خود را درگیر سبدگردانی و مدیریت پورتفولیو کند. برای مثال با انتخاب صندوقی که شاخص بورس را دنبال میکند، سرمایهگذار وظیفه تعدیل و تغییر سبد را به مدیریت صندوق میگذارد و تنها با خرید سهمی از آن، سعی در بهره بردن از رشد یا کاهش قیمت (در صورت فراهم بودن امکان فروش استقراضی) دارایی مبنا (در این مثال شاخص بورس) دارد.

قرارداد آتی چیست؟

قرارداد آتی نوعی قرارداد منعقد شده بین دو طرف برای خرید یا فروش یک دارایی خاص در زمانی معین (تاریخ سررسید) به ازای مبلغی مشخص است. توجه داشته باشید که خود این قراردادها قابل خرید یا فروش هستند. در واقع در بازار قراردادهای آتی، با توجه به ذهنیتی که معاملهگران نسبت به آینده قیمتی دارایی دارند، قراردادهای مختلف با ارزشهای متفاوتی به فروش میرسند. با نزدیک شدن هر چه بیشتر به موعد سررسید، قیمت قرارداد آتی به قیمت بازار نزدیکتر میشود.

صندوق سرمایهگذاری قابل معامله قرارداد آتی بیت کوین چیست؟

صندوق سرمایهگذاری قابل معامله قراردادهای آتی (Futures-based) بیت کوین صندوقی است که قیمت قراردادهای آتی بیت کوین در بازار آتی یا فیوچرز را دنبال میکند. با کسب مجوز اولین نمونه از چنین صندوقهایی برای عرضه سهام در بازار بورس نیویورک، امکان سرمایهگذاری قانونی بسیاری از نهادهای مالی به شکل غیرمستقیم در بیت کوین باز خواهد شد. همچنین معاملهگرانی که نمیخواهند درگیر خطرات و ریسکهای نگهداری از بیت کوین شوند و یا دانش کافی برای نگهداری امن از آن را ندارند، میتوانند بدین روش در این بازار مشارکت کنند.

همچنین به کمک ابزارهای مالی همچون اهرم و فروش استقراضی (Short)، سوداگرانی که نسبت به آینده قیمتی بیت کوین خوشبین نیستند و اعتقاد دارند طی بازه زمانی مشخص قیمت آن افت خواهد کرد، میتوانند با شورت کردن سهام این صندوق، بدین شکل از این ماجرا کسب سود نمایند. کارگزاریها و نهادهای مالی همچنین اقدام به ارائه اهرم برای معمالهگران خطرپذیرتر مینمایند. در این روش، معاملهگر با استقراضی اعتبار از کارگزار خود،اقدام به باز کردن موقعیت معاملاتی با چند برابر سرمایه خود میکند. در صورت موفقیتآمیز بودن روند قیمت ارز دیجیتال یا دارایی موردنظر با جهت موقعیت او، سود حاصل او چند برابر خواهد شد. اما از طرفی در صورت تغییر قیمت دارایی در خلاف جریان، به محض رسیدن میزان زیان تحقق نیافته وی با مقدار اصل سرمایه او، کارگزار اقدام به بستن معامله او و ضبط سرمایه میکند. به این اقدام در ادبیات مالی، کال مارجین (Call Margin) شدن میگویند.

بنا به خبر منتشر شده در خبرنامه دانشجویان ایران سابقه تلاشها برای اخذ مجوز صندوق ETF بیت کوین از کمیسیون بورس و اوراق بهادار آمریکا به چندین سال قبل باز میگردد. در زمان تصدی جی کلیتون (Jay Clayton) بر مسند ریاست این کمیسیون در سال ۲۰۱۷، حداقل ده صندوق مختلف برای اخذ مجوز چنین صندوقی تلاشهایی انجام دادند. اما SEC با اعلام اینکه بازار رمزارزها مصون از دستکاری در قیمت نیست و به منظور حفاظت از منافع سرمایهگذاران با چنین درخواستهایی مخالفت کرد. از آن زمان تا کنون، سیمای بازار رمزارزها تغییر داشته است. در آن برهه، بازار اسپات و صرافیهای خارج از نظارت این نهاد سهم گستردهای در تعیین قیمت بیت کوین و دیگر ارزهای دیجیتال داشتند. اما حالا، بازار قراردادهای آتی و اختیار بیت کوین در بورس کالای شیکاگو (CME) یکی از پیشرانهای اصلی جهتدهی به قیمت این ارز در سطح جهان است و در واقع این بازار است که قیمت بیت کوین را در بازار اسپات و صرافیها جابجا میکند. شاید به همین دلیل، این بار نهاد تحت تصدی گری گنسلر (ریاست فعلی SEC) با درخواست شرکت پرو شیرز (ProShares) موافقت کرده است و سهام این صندوق در روز سهشنبه ۲۷ مهر ماه در بازار بورس نیویورک عرضه خواهد شد.

این سهم با نماد BITO بر روی تابلو خواهد رفت.

با به پایان رسیدن این انتظار دیرین سرمایهگذاران، بازار بیت کوین نیز به این خبر واکنش مساعدی نشان داد و قیمت این ارز دیجیتال در بازارها به ۶۲۶۰۰ دلار رسید که فاصله اندکی با بیشترین قیمت تاریخی این ارز (۶۴ هزار دلار) دارد. همچنین کاهش فشار فروش را در صرافیها شاهد هستیم.

اما این پایان نبرد دولتها و نهادهای سنتی مالی با بیت کوین نخواهد بود. به تازگی خبری از جانب وزارت خزانهداری آمریکا در خصوص نقش احتمالی رمزارزها در دور زدن تحریمهای مالی این وزارتخانه منتشر شد، همچنین پیش از آن، اداره مالیات آمریکا صرافیها را برای گنجاندن ماژولهایی برای محاسبه مالیات بر عایدی تحت فشار گذاشته بود. به نظر می رسد در صورت ادامه حیات ارزهای دیجیتال، دولتها همچنان سعی در به دست گرفتن کنترل جریان و مالکیت آن داشته باشند.

جمعبندی

تایید مجوز اولین صندوق قابل معامله قرارداد آتی بیت کوین در بورس آمریکا خبری خوب برای عموم علاقهمندان به دنیای ارزهای دیجیتال است. هر چند برخی نگرانیهایی از تبعات چنین نهادی بر روی بازار بیت کوین دارند، لیکن تاثیری که این صندوق در همهگیری بیش از پیش این رمزارز در دنیای امور مالی سنتی خواهد داشت، بر کسی پوشیده نیست. حال باید دید که با چنین تحول تاریخی، چه بر سر این پادشاه دنیای ارزهای دیجیتال خواهد آمد.